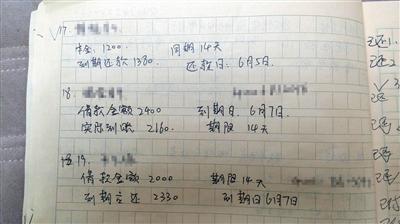

张燕(化名)的父亲用三天时间整理出张燕半年来的欠款,上图是他向记者出示的部分“账本”。 受访者供图

张燕(化名)的父亲用三天时间整理出张燕半年来的欠款,上图是他向记者出示的部分“账本”。 受访者供图昨日,银监会、教育部、人社部联合印发《关于进一步加强校园贷规范管理工作的通知》(简称《通知》)。《通知》要求从事校园网贷业务的网贷机构一律暂停新发校园网贷业务标的,根据自身存量业务情况,制定明确的退出整改计划。《通知》还表示要“开正门”,鼓励商业银行和政策性银行进军校园贷市场。

乐信集团表示,这一政策出台,对互联网金融领域是一件好事。一方面正视并满足了学生群体的合理金融需求,另一方面也便于监管,从而规避不合规费率、多头借贷等方面的问题。由个别不良网贷平台引发的“校园贷”负面频发现象有望终结。

专家认为,要解决大学生多头贷款的难题,需要建立完整的信息共享系统。

从“盲批”到走向“正门”,狂飙突进的校园贷终于停了下来。在过去的两三年中,校园贷乱象丛生。业内人员指出,有网贷平台风控被忽视,几乎到了“盲批”的地步,而多头借贷不断出现,甚至部分地区有80%以上的学生有在三家或者更多平台借款的记录。此外,中介在校园贷乱象中起到了推波助澜的作用。

2016年下半年,多家校园分期平台宣布退出或收紧校园市场。偏门关、正门开,银行的介入既有利于培养未来客户,也有助于建立大学生征信系统。

网贷风控被忽视,“到了‘盲批’的地步”

2015年6月,张林(化名)的公司正式涉足校园贷业务。此前,张林的公司作为某手机品牌河南高校分销商,为郑州各大高校的学生提供手机分期业务,“公司业务完全和金融没关系”。

此前的2014年,校园贷在需求的缺口上崛起了。分期乐、趣分期、爱学贷先从iPhone等大学生钟爱且有点“买不起”的商品切入,结合电商、地推和分期付款的优势,短平快地迅速在全国大学蔓延。仅2014年,三家平台在年内分别宣布已完成全国布局,且单月销售额突破一亿。

2015年,校园贷分期市场迎来狂欢,继续呈现爆发式增长。落地广州的网贷平台壹宝贷也在这一年将投资触角伸向校园贷市场,“投资了一家校园贷平台”。

“2009年银监会叫停了向大学生发放信用卡后,校园金融市场被封住,但需求一直还在,而且90后的大学生消费意识更超前,”壹宝贷总经理、广州互联网金融协会副会长罗浩杰说,因无正规金融机构提供相应的产品,互联网金融平台应运进入校园贷市场。

但不到一年,张林和罗浩杰的公司均选择关停校园贷业务。

“竞争不规范,半年后我们就完全关闭了校园贷业务。”张林说,有校园贷平台为了竞争号称零利息、无息等吸引学生,但背后将利息转移到产品上。“此外,有些平台并不直接提供产品和服务,而是直接放钱,变成了放贷机构。”

罗浩杰对行业的无序竞争有着类似的体会。

“拼价格、拼利率,最后把校园贷的产品做成了白菜价。”罗浩杰说,随着产品利率差距的缩小,为了抢夺市场,风控被忽视。“到了‘盲批’的地步,就是不看借贷者的个人信息,几乎闭着眼睛就通过了。”

劣币驱逐良币。“在无序的竞争中,一些机构重风控、将圈客户放在次要位置的机构反而没有了竞争力,很难获客,就这样被PK掉了。”罗浩杰说,行业的恶性竞争导致了校园贷日后的种种乱象。

为苹果手机借贷,最终欠下20万债务

一方面,市场野蛮生长。另一方面,学生群体消费不理性,在风控不严的背景下,“拆东墙补西墙”的现象并不少见。

2016年,四川大学生张燕(化名)在趣分期上分期了一个苹果6S手机,期限9个月,每个月还款600元。手机入手后,张燕才发现偿还能力有限,开始向其他借贷平台借款来填补手机分期的“窟窿”。

“最初找到一个放款人徐飞(化名),每周一还,周息30%,”但到一周后的还款日,张燕发现无力偿还3000元的本金。“如果还上这期的利息,可以延迟到下周再还本金,但还需要再偿还利息。”

偿还能力不够,利息又不断滚动,张燕的欠款越来越多。“他介绍我到很多平台跟他借钱,”张燕说,其共向徐飞借款39000元的本金,目前已偿还了11万的利息。同时,为了向徐飞还款,张燕用假工作信息从一些小平台借钱,“拆东墙补西墙”。

撑不下去的张燕终于告诉了父母,父亲从老家赶到四川才发现女儿半年时间欠下了近20万的债务。

张燕父亲用三天时间整理出张燕半年来的欠款,他向记者出示的“账本”显示,张燕先后19次向各大借贷平台借款。“她只买了一部手机,没有任何其他的消费,最终陷在校园贷的旋涡中。”张燕的父亲说。

河南大学生小武(化名)的校园贷噩梦同样来自“手机分期”。

“当时趣分期的额度是1万元,苹果6手机6千多,我还款后又买了一个苹果6s手机给女朋友。”小武最初在网贷平台上分期购物,后开始提取现金。

截至2015年下半年,小武陆续在名校贷、趣分期、分期乐、优分期、零零期等多个平台借贷12万多元。“后来的贷款基本上为了‘拆东墙补西墙’借的。”

2017年3月,小武从任我花平台借了3千元,自此他在网贷平台的借款超过18万余元,目前欠名校贷1万7千多元,分期乐7千多元,任我花近4千元,零零期5千多元。“我还款高峰期时一个月要还7千多元,后来稳定到每个月4千多元,未来几个月差不多每个月要还3千元,之后就1千多元了。”

张林对于张燕和小武的借贷经历并不惊讶。“我们发现,有80%以上的学生至少在三家甚至五家以上的网贷平台有借款或者分期记录。”

“因互金平台征信系统未实现信息共享,学生在中介引导下很容易发生重复借贷。但最后学生的还款能力被透支,只能再去找中介借款,最后导致利滚利,欠债越来越多。”罗浩杰说。

6月27日,某互金平台负责人在2017夏季达沃斯论坛上对新京报记者表示,该平台一直没有触碰校园贷业务,是出于价值观的选择。“因为大学生的自制力以及对自己偿还能力的认知不够清晰,最终会带来大量的问题。”

“中介在校园贷乱象中起了推波助澜的作用”

校园贷平台为推广业务,招募了大量学生作为校园代理。在业内看来,中介在校园贷乱象中有着不可推脱的责任。

“有些学生可能同时是几家平台的校园代理,为了挣中介费,会引导学生在多个平台借贷,形成了多头借贷,”罗浩杰补充,甚至有些中介本身是“借钱不还的黑户”:“可能在一些平台借了钱无力偿还,就用为平台做兼职的形式偿还。”

也有中介使用虚假信息套利。“一些学生中介为了获利,欺骗同学拿走了对方身份证去借贷、套利,”罗浩杰解释,中介在校园贷种种乱象中起到了不可忽视或者推波助澜的作用。“也有学生中介为了挣钱而让同学帮忙刷单,产生了很多集体性事件。”

近日,名校贷发布的一则报告显示,校园贷诈骗的实施者49%为学生。这其中51.22%大学生陷入校园贷骗局主要是因为‘好处费’的诱惑。

“一般情况下,大学生帮忙‘刷单冲业绩’能获得500-2000元不等的好处费,加之骗子承诺‘钱不用你还’,大学生会在利益的驱使下,对这样的致富方式心存侥幸或抱有幻想。”报告表示,为了获得更多的“好处费”,部分大学生发展下线,拉拢他人借款,从受骗者变成了施骗者。